на отдых, связь и автомобили

Конец фарисейству. Примерно так можно обозвать то, что сейчас происходит. Минфин утвердил Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2020 — 2022 годы. И в нем предложил переименовать разношерстные сборы в налоги. То есть назвать наконец вещи своими именами. Но только бизнесу и всем нам от этого не легче.

НАГРУЗКА БУДЕТ РАСТИ

«Основные направления» — документ стратегический. В нем чиновники описывают, что в идеале должно происходить в налоговой и тарифной сфере, чтобы бюджет чувствовал себя хорошо. Документ находится в Госдуме. Его сейчас изучают депутаты. Эксперты и бизнес-сообщества это уже сделали. И пришли к печальному выводу.

— Целый ряд предложений указывает на рост фискальной (читай — налоговой. — Ред.) нагрузки на экономику. Минфин планирует продолжить индексацию акцизов и страховых взносов, перевести больше имущества на кадастровую стоимость, а также ввести новый туристический сбор, — сетуют в Институте комплексных стратегических исследований (ИКСИ).

В последние пять лет налоговая нагрузка в России постоянно растет. Почти каждый год появлялся какой-нибудь новый сбор: на дороги, капремонт, утилизацию машин или сортировку мусора. Все это время власти по-фарисейски объясняли, что мы не налоги повышаем, а сборы. Это, мол, совсем другое. А теперь выяснилось, что между ними можно поставить знак равенства.

— Половина этих поборов появилась сугубо с фискальной целью (чтобы повысить доходы бюджета. — Ред.), — говорит Аркадий Брызгалин, глава группы компаний «Налоги и финансовое право». — К примеру, экологический и утилизационный сбор идут напрямую в бюджет. Там они растворяются, а не идут на целевые расходы.

Другими словами, сбор на капремонт — это действительно не налог. Деньги собираются и копятся в специальном фонде, а потом выдаются тем, кому нужно подлатать ветшающий дом. А если средства идут в общий котел, то это самый настоящий налог. Хотя бизнесу и гражданам все равно. Если государство хочет забирать у нас больше денег, не важно, под каким соусом эта экспроприация происходит.

262 ОБЯЗАТЕЛЬНЫХ ПЛАТЕЖА И 60 КВАЗИ-НАЛОГОВ

Де-факто новых налогов у нас не появится. Просто часть сборов переименуют.

Как подсчитали в Счетной палате, всего в реестре федеральных источников доходов к неналоговым можно отнести 5479 записей. Если исключить штрафы, субсидии и субвенции, арендную плату и ряд других, то остается 262 обязательных платежа. И это только на федеральном уровне.

— Мы увидели, что 93 из них находятся в различных кодексах: в Гражданском — 61, в Водном — 7 и т.д. Еще 163 платежа – в федеральных законах. В целом по итогам анализа можно сказать, что у нас нет таких законов, которые бы чего-нибудь не устанавливали платить. И практически в каждом платеже выявлены те или иные недостатки, — считает аудитор Счетной палаты Сергей Штогрин.

Если объединить похожие сборы, то окажется, что в России 60 квази-налогов. И они никак не систематизированы. Теперь в Минфине решили наконец перевести их в Налоговый кодекс.

НОВЫЕ НАЛОГИ

Первыми статус налогов должны получить три вида сборов.

— Утилизационный. Его платят производители автомобилей.

— На доходы операторов связи. Они платят за использование частот и другой государственной инфраструктуры.

— Туристический. Его хотят ввести взамен курортного сбора и сделать обязательным для гостиниц по всей стране, а не только в пилотных регионах.

Бизнес-сообществам эта идея не очень нравится. В основном из-за того, что за неуплату налогов предполагается уголовная ответственность (тюремный срок), а за неуплату сбора — административная (только штраф). Но есть и некоторые плюсы.

— В целом это нормальная идея. Во-первых, налоги удобнее администрировать. Во-вторых, предполагается, что на уголовное преследование из-за неуплаты этих сборов наложат мораторий на 10 лет. В-третьих, если вы переплатили неналоговый платеж, вы его обратно не вернете. Такого механизма просто нет. Налоговые платежи тоже сложно вернуть, но можно, — говорит Аркадий Брызгалин. — Больше всего бизнес боится, что теперь бывшие сборы и новые налоги будут контролироваться налоговиками. А с ними не забалуешь.

В Счетной палате считают, что правительству не стоит торопиться с переименованием и выборочным включением отдельных сборов в Налоговый кодекс. Лучше сначала провести полную инвентаризацию квази-налогов, оценить их эффективность и оставить только те, что действительно нужны, а остальные отменить.

— Это очень важная тема, так как налоговое бремя на бизнес — бич нашего инвестиционного климата, — считает бывший министр финансов, а ныне председатель Счетной палаты Алексей Кудрин. — Здесь нужно действовать осторожно, так как многие платежи имеют значение и важно правильно определить, от чего можно отказаться, а что должно остаться. Это сложная, системная, детальная, тщательная работа.

КСТАТИ

О том, что сейчас происходит с российской экономикой, кто там сейчас дергает за ниточки, зарабатывая на нас миллиарды и каких новых налогов и платежей ждать от родного правительства, в своих авторских подкастах на Радио «Комсомольская правда» рассказывают народные экономисты Михаил Делягин и Никита Кричевский.

Если вы пользуетесь Apple Podcasts, на Михаила Делягина вы можете подписаться здесь, а на Никиту Кричевского тут.

Если вам больше нравится Google Podcasts, то для подписки на Никиту Кричевского нажмите здесь, а для подписки на Делягина — тут и слушайте, когда удобно!

ЧИТАЙТЕ ТАКЖЕ

Путин поручил правительству задуматься о мотивации классных руководителей в школах

Доплата за классное руководство в большинстве российских регионов для учителей не осуществляется (подробнее)

Кто платит налог за машину, пока она у автосалона? — вопросы от читателей Т—Ж

В конце декабря 2016 года я продал машину в автосалон по программе трейд-ина. Есть договор купли-продажи, акт приема-передачи и запись в ПТС с печатью нового собственника.

Новый владелец купил это авто в салоне в начале февраля 2017 года. Машину продавали не снимая с учета, то есть с номерами.

Сейчас мне пришел налог по этой машине за январь и февраль 2017 года. Заявление в налоговую не помогло: мне ответили, что налог начисляется в соответствии с данными из ГИБДД, и посоветовали обратиться к ним.

В ГИБДД говорят, что раз новый собственник поставил машину на учет в феврале, то до февраля налог мой. Якобы на одиннадцатый день после продажи я обязан сам убедиться, что новый собственник снял машину с учета, а если он этого не сделал, должен написать заявление.

Но как же так, договор купли-продажи с автосалоном у меня есть, собственник — в данном случае юрлицо — известен, почему нельзя «перевесить» налог на него? Можно ли сейчас это сделать? Я попробую написать им заявление, но что делать, если они откажут или не ответят?

Заранее спасибо.

Ваш читатель

Вы утратили право собственности на автомобиль в момент подписания договора купли-продажи. Но пытаться убедить автосалон в том, что он собственник машины, вам не нужно, так же как и пытаться договориться в устном порядке с ГИБДД и с налоговой.

Дмитрий Сергеев

специалист по безопасности

Сейчас я расскажу, что вам нужно делать.

Нужно внимательно изучить договор купли-продажи

В первую очередь вам нужно убедиться, что вы подписали с автосалоном именно договор купли-продажи автомобиля, а не договор об оказании, например, услуг по поиску покупателя вашей машины. Внимательно перечитайте его еще раз, особое внимание обратите на текст, напечатанный мелким шрифтом.

В договоре вам нужно проверить:

- Дату его заключения.

- Кто выступает продавцом, а кто — покупателем. Это важно. Проверьте, чтобы в графе «покупатель» стояли данные именно автосалона, а не пробелы.

- Не предусмотрено ли в договоре каких-нибудь дополнительных условий, превращающих вас из продавца в потребителя услуг автосалона по продаже автомобиля.

Если по договору автосалон не покупает у вас машину, а оказывает услуги по ее продаже, — налог платить придется вам. Это законно.

Главное правило юридической грамотности

Сначала читать, потом подписывать

Если с договором все в порядке

Звонить в ГИБДД, писать письма в налоговую и в автосалон все равно не нужно. Все процедуры и порядок действий предусмотрены законом.

Новый собственник известен вам, но не ГИБДД, потому что договор купли-продажи между вами и автосалоном туда никто не предоставил.

По этой причине ГИБДД не уведомила налоговую об изменении собственника. А налоговая, в свою очередь, начислила налог вам.

Порядок действий следующий

Вот как действовать в вашей ситуации:

- Берете паспорт и договор купли-продажи и идете в ближайшее подразделение ГИБДД.

- Там пишете заявление о прекращении регистрации автотранспорта в связи с его продажей.

- К заявлению прилагаете договор.

Если вам попытаются отказать, можете сослаться на п. 8 правил государственной регистрации автомототранспортных средств и прицепов к ним, которые утверждены приказом МВД России № 399 от 26.06.2018. Там сказано, что для прекращения регистрации нужно только ваше заявление и договор с указанием нового собственника.

Отказать в снятии с регистрации нельзя. Сотрудники ГИБДД руководствуются административным регламентом. Работает это так. Вы пишете заявление и предоставляете договор. Через 10 суток со дня заключения сделки в ГИБДД обязаны прекратить регистрацию автомобиля за вами, даже если новый владелец не зарегистрировал машину на себя.

п. 60.4 административного регламента

Новый владелец, согласно вашему договору купли-продажи, — это автосалон. Информация о том, что он зарегистрировал автомобиль как собственник, отсутствует.

Сроки обращения в ГИБДД с заявлением о прекращении регистрации в правилах не прописаны. Там сказано, что регистрацию прекратят «по истечении 10 суток». Но это не означает, что именно на одиннадцатый день вы должны идти в госавтоинспекцию. Обратиться можно позже, это не запрещено.

Госпошлину при таком обращении платить не нужно.

Что будет дальше

ГИБДД внесет изменения в сведения о собственнике автомобиля и передаст данные об этом в налоговую службу. Это займет какое-то время. После этого налоговая сделает вам перерасчет.

Госномера и регистрационные документы автомобиля, скорее всего, признают недействительными, пока новый автовладелец и автосалон не урегулируют вопрос о том, кто из них и в какой период был собственником машины. Но к вам это уже не будет иметь отношения.

Мои рекомендации:

- Проверьте договор с автосалоном. Если вместо договора купли-продажи вы подписали договор на оказание услуг — налог платить придется вам.

- Налоговая служба производит начисления на основании данных из ГИБДД. Обратитесь в ГИБДД с заявлением о прекращении регистрации автомобиля.

- Если сотрудники ГИБДД откажут вам в прекращении регистрации или налоговая служба откажет в перерасчете — обжалуйте их бездействие в прокуратуре и в суде.

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите: [email protected]. На самые интересные вопросы ответим в журнале.

Транспортный налог в 2020 году: отменят или нет

Отменить транспортный налог и поднять акцизы на бензин — эта идея давно витает в информационном поле. Но в 2020 году транспортный налог останется. А вот сдавать декларацию за 2020 год будет не нужно.

3 Декабря 2019 9408Транспортный налог 2020: отменят или нет

Транспортный налог с 1 января 2020 года отменять не планируют. В Госдуме периодически обсуждают вероятность отмены налога в том виде, в котором он есть сейчас, и включения его в акциз на бензин. Однако глава 28 НК РФ, которая регулирует порядок уплаты налога и прочие касающиеся его вопросы, до сих пор в силе.

Налог могут отменить в будущем, но будьте внимательны — если в новости об отмене нет ссылки на закон или хотя бы проект закона, отмена скорее всего по–прежнему только слух.

Транспортный налог 2020: что изменится

Налог на транспорт нужно платить, а вот декларацию отменили со следующего налогового периода. То есть за 2020 год отчитываться не нужно.

Важно: по итогам 2019 года крайний срок подачи декларации — 1 февраля 2020 года.

Также решено отменить беззаявительный порядок предоставления льгот по уплате налога на транспорт. Теперь о праве на применение льготы нужно уведомить налоговый орган. Для этого в ИФНС направляют заявление и подтверждающие документы. Их можно представить в налоговую через МФЦ.

Если в налоговой дадут добро на льготу, налогоплательщик получит уведомление. В документе будут указаны основания предоставления налоговой льготы, объекты налогообложения и льготные периоды.

Отказ в предоставлении льготы должен содержать основания отказа, объекты налогообложения и период, начиная с которого налоговую льготу решено отменить.

На рассмотрение заявки и ответ у налоговиков есть 30 дней. Этот срок может быть продлен еще на 30 дней, о чем налогоплательщика предупредят.

По новым правилам организации должны уплатить транспортный налог в срок не позднее 1 марта года, следующего за истекшим налоговым периодом.

С 2020 года нужно платить транспортный налог с небольших моторных лодок с мощностью двигателя до 5 л. с.

В 2020 году налогоплательщики сами рассчитывают размер транспортного налога. Для этого налоговую базу умножают на ставку налога. Базой считается мощность автомобиля в лошадиных силах. Чем больше мощность, тем выше налог.

Базовые ставки налога приведены в п. 1 ст. 361 НК РФ, однако региональные власти вправе уменьшить или увеличить их, но не более чем в 10 раз.

Ст. 2 закона №325-ФЗ от 29.09.2019 года содержит поправки в НК, которые и вносят перечисленные изменения.

Подробнее о расчете налога, а также о повышающих коэффициентах, читайте в статье «Транспортный налог: изменения в 2020 году».

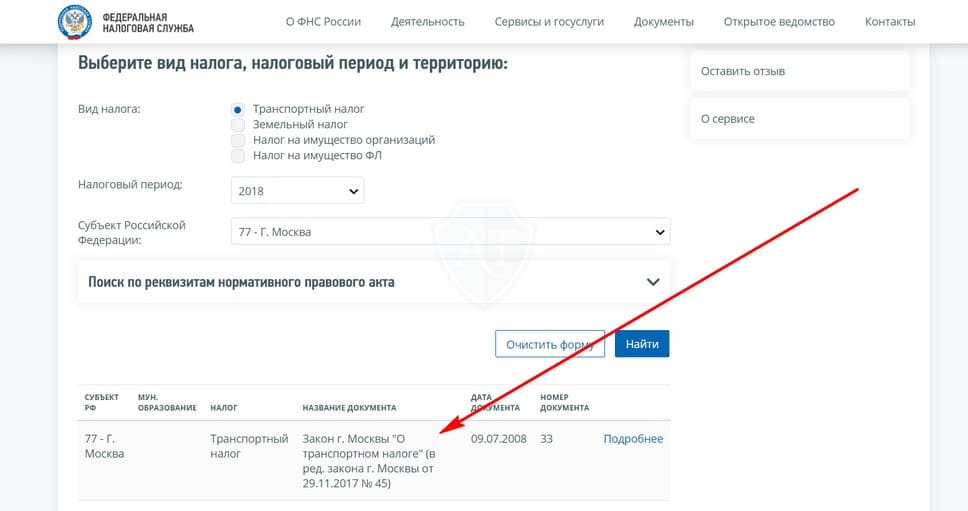

Рассчитать налог на ваш автомобиль и узнать о наличии льгот можно в сервисе ФНС «Справочная информация о ставках и льготах по имущественным налогам».

3 Декабря 2019 9408

Спасибо за отзыв!

изменения, срок уплаты, расчёт, ставка и льготы

Открыть содержаниеТранспортный налог (ТН) с января 2019 года претерпел некоторые изменения, в большей степени по части уведомлений, сроков его уплаты и отмены льгот за оплату Платона. В статье в удобном формате вопросов и ответов выясним все тонкости отчётности и зачёта сборов за автомобили в России, как правильно рассчитать, как и куда оплачивать, а также ставки налога по регионам.

Транспортный налог – самое главное

Итак, давайте сначала выясним самые основные нюансы, чтобы далее нам проще было понять, как применять эти знания:

- ставка транспортного налога в 2019 году устанавливается в своём размере в каждом регионе и городе – для Москвы, к примеру, наибольший, для ряда отдалённых областей – меньший,

- физические и юридический лица-организации платят его по разному, последние должны вносить авансовые платежи, но и физлица с легковыми машинами могут платить авансом по изменениям с января,

- никакой отмены налога на транспорт не было, хотя инициативы появлялись в апреле, что раздуло много мифов в интернете,

- итоговая сумма, которую нужно платить раз в год, получается как налоговая ставка, помноженная на количество лошадиных сил,

- но есть также как льготы, уменьшающие эту сумму либо вовсе отменяющие обязательность оплаты для отдельной категории лиц, и повышающие коэффициенты для дорогих автомобилей.

Когда платить в 2019 году?

В текущем периоде срок уплаты транспортного налога для физических лиц – до 1 декабря 2019 года. Эта дата единая для всех регионов России и не зависит от конкретного субъекта.

Обратите внимание, что этот срок для оплаты налога за прошлый – 2018 год. Если вы хотите заплатить уже за текущий период, то это нужно будет сделать, соответственно, до 1 декабря 2020 года.

Но можно заплатить и авансом

Согласно изменениям с января 2019 года физические лица, также как и юридические, имеют право вносить авансовые платежи по транспортному налогу. Это значит, что вы можете уплатить налог за текущий год в этом же текущем году. Для этого просто не нужно ждать налогового уведомления, а отправиться в банк либо оплатить из мобильного приложения по реквизитам.

Но так можно было делать и ранее – просто до 2019 года это считалось переплатой, но всё равно шло в зачёт неуплаченных налогов.

Вас также заинтересует:Нужно ли подавать декларацию и в какой срок?

Не нужно. Не следует путать транспортный налог и подоходный.

- Первый – это налог за владение движимым имуществом.

- Второй – за полученный доход при продаже автомобиля.

И именно полученный доход необходимо декларировать. И то не во всех случаях, а при владении машиной в течение менее 3 лет по договору купли-продажи.

Для юридических лиц

А вот организации должны платить транспортный сбор каждый квартал года и по каждому транспортному средству на балансе ООО. Так как юр лица платят авансовые платежи, то необходимость уплаты появляется в начале каждого соответствующего налогового периода – квартала.

Также юридическим лицам необходимо подавать декларации по каждому периоду.

Как рассчитать?

На сегодня вы можете получить информацию из 3 источников:

- разного рода калькуляторы в сети в режиме онлайн,

- самостоятельный расчёт размера начисленного транспортного налога в 2019 году за прошлый период,

- узнать конечную сумму сбора в налоговом уведомлении, которое в обязательном порядке должно высылаться всем автовладельцам.

Но для того, чтобы посчитать транспортный налог для уплаты, никакие калькуляторы не нужны. Дело в том, что даже официальный сайт Налог.рф предоставляет возможность просчёта только для ознакомления. И снимает ответственность за достоверность расчёта.

Калькуляторы

Если всё же выбирать между онлайн калькуляторами, то наиболее достоверные из них (налоговые ставки обновляются своевременно и актуально каждый год):

Налоговое уведомление

Но самый простой способ узнать точную сумму транспортного налога – это посмотреть в налоговом уведомлении. Оно приходит по адресу вашей регистрации от налогового органа вашего района. И в нём указана точный рассчитанный размер ТН, а также указан срок его уплаты.

Актуальная статья: что делать, если налоговое уведомление не пришло.

Самостоятельный расчёт

Простой способ выяснить, сколько вам начислено налога за прошлый год, это посчитать по простейшей формуле. Для этого нужно просто налоговую ставку для вашей мощности и вашего региона или города проживания помножить на количество лошадиных сил. Формула, при этом, будет выглядеть следующим образом:

ТН = Ставка × Мощность

Но это простейшая формула. Мы не учли ещё 3 важных тонкости, и вам следует ответить на нижеследующие вопросы:

- подпадаете ли вы под налоговые льготы для транспортного налога,

- применяется ли в отношении вашего автомобиля повышающий коэффициент (налог на роскошь),

- владели ли вы в прошлом году машиной полный год или продали раньше либо купили в течение года?

Если владели машиной меньше года

Первые 2 льготы и удорожания мы рассмотрим немного ниже. Что касается неполного года, то и здесь действует простое правило: транспортный налог в 2019 году платится за количество месяцев владения машиной.

При этом, если вы грубо владели авто более 15 дней, то этот месяц учитваете в расчёте, если менее, то нет. Если быть точнее, то при продаже машины ранее 15 числа календарного месяца или покупки после такой даты этот месяц не учитывается при расчёте ТН. А при продаже после 15 числа или покупки до 15 числа – учитывается.

Примеры

- Вы приобрели автомобиль 6 июня 2018 года. Тогда вам необходимо учитывать 7 месяцев – с июня включительно по декабрь для расчёта. А формула будет выглядеть следующим образом: ТН = Ставка × Мощность × 7/12.

- Вы продали вашу машину 6 июня 2018 года. Теперь уже формула получается такая: ТН = Ставка × Мощность × 5/12. То есть вам необходимо учесть месяцы с января по май, а июнь не учитывается при расчёте, так как вы продали авто ранее 15 числа этого месяца.

Обратите внимание, в некоторых случаях значения мощности в документах на машину могут различаться. Если у вас в ПТС и свидетельстве о регистрации (розовом пластике) разная мощность двигателя, то правильную смотреть нужно именно в свидетельстве, так как отсюда данные передаются ГИБДД в налоговую службу.

Но главное, что нужно знать для самостоятельного расчёта транспортного налога в 2019 году – это ставка в вашем регионе.

Какая ставка?

Итак, налоговые тарифы устанавливаются Федеральным кодексом (Налоговым), но этот же кодекс предусматривает, что каждый регион может менять таковые на своё усмотрение с тем ограничением, что итоговая ставка должна быть не более чем в 10 раз выше или ниже. Неудивительно при этом то, что некоторые регионы установили максимальную планку тарифа. К ним относятся Москва, Питер, Самарская область, Татарстан и многие другие.

В итоге ставка ТН для легковых автомобилей в различных городах выглядит следующим образом.

| Регион или город России | Для легковых авто | ||||

|---|---|---|---|---|---|

| Мощность: | Менее 100 л.с. | 100-150 л.с. | 150-200 л.с. | 200-250 л.с. | Более 250 л.с. |

| Москва | 12 | 150 | |||

| Московская область | 10 | 34 | 49 | 75 | 150 |

| Санкт-Петербург | 24 | 35 | 50 | 75 | 150 |

| Ленинградская область | 18 | 35 | 50 | 75 | 150 |

| Краснодарский край | 12 | 25 | 50 | 75 | 150 |

| Самарская область | 16 | 43 | 75 | 150 | |

| Нижегородская область | 13,5 или 22,5 | 31,5 | 45 | 75 | 150 |

| Свердловская область | 0 | 9,4 | 32,7 | 49,6 | 99,2 |

| Челябинская область | 7,7 | 20 | 50 | 75 | 150 |

| Ростовская область | 15 | 45 | 75 | 150 | |

| Пермский край | 25 | 30 | 50 | 58 | 58 |

| Крым | 5 | 7 | 15 | 20 | 50 |

| Татарстан | 10 | 35 | 50 | 75 | 150 |

| Башкортостан | 25 | 35 | 50 | 75 | 150 |

| Адыгея | 10 | 20 | 40 | 70 | 130 |

| Дагестан | 8 | 10 | 35 | 50 | 105 |

| Ингушетия | 5 | 7 | 10 | 30 | 40 |

| Карелия | 10 | 35 | 50 | 75 | 150 |

| Марий Эл | 25 | 35 | 50 | 75 | 150 |

| Саха (Якутия) | 8 | 13 | 17 | 30 | 60 |

| Удмуртия | 8 | 20 | 50 | 75 | 100 |

| Чечня | 7 | 11 | 24 | 48 | 91 |

| Чувашия | 16 | 28 | 50 | 75 | 150 |

| Алтайский край | 10 | 20 | 25 | 60 | 120 |

| Красноярский край | 5 | 14,5 | 29 | 51 | 102 |

| Ставропольский край | 7 | 15 | 36 | 75 | 120 |

| Хабаровский край | 12 | 16 | 30 | 60 | 150 |

| Амурская область | 15 | 21 | 30 | 75 | 150 |

| Архангельская область | 14 | 25 | 50 | 75 | 150 |

| Астраханская область | 14 | 27 | 48 | 75 | 150 |

| Белгородская область | 15 | 25 | 50 | 75 | 150 |

| Владимирская область | 20 | 30 | 40 | 75 | 150 |

| Волгоградская область | 9 | 20 | 40 | 75 | 150 |

| Вологодская область | 25 | 35 | 50 | 75 | 150 |

| Воронежская область | 20 | 30 | 50 | 75 | 150 |

| Ивановская область | 10 | 20 | 35 | 60 | 120 |

| Калининградская область | 2,5 | 15 | 35 | 66 | 147 |

| Камчатка | 10 | 32 | 45 | 75 | 150 |

| Костромская область | 13 или 15 | 30 | 42 | 66 | 132 |

| Курганская область | 10 | 27 | 50 | 75 | 150 |

| Курская область | 25 | 35 | 50 | 75 | 150 |

| Липецкая область | 15 | 28 | 50 | 75 | 150 |

| Мурманская область | 10 | 15 | 25 | 40 | 80 |

| Новгородская область | 18 | 35 | 50 | 75 | 150 |

| Новосибирская область: | 6 | 10 | 30 | 60 | 150 |

| до 5 лет; | 22,5 | 45 | 112,5 | ||

| от 5 до 10 лет; | 15 | 30 | 75 | ||

| Омская область | 7 | 15 | 30 | 45 | 90 |

| Оренбургская область | 0 | 15 | 50 | 75 | 150 |

| Орловская область | 15 | 35 | 50 | 75 | 150 |

| Рязанская область | 10 | 20 | 45 | 75 | 150 |

| Смоленская область | 10 | 20 | 40 | 70 | 150 |

| Тверская область | 10 | 21 | 30 | 45 | 90 |

| Тульская область | 10 | 25,4 | 50 | 75 | 150 |

| Тюменская область | 10 | 30 | 38 | 55 | 100 |

| Ульяновская область | 12 | 30 | 45 | 70 | 130 |

| Забайкальский край | 7 | 10 | 20 | 33 | 65 |

Как заплатить?

Согласно изменениям в 2019 году в уведомлении о транспортном налоге, которое пришло или ещё придёт вам на почту, больше не указываются платёжные данные. Поэтому по квитанции заплатить ТН не получится. Но это фактически можно сделать практически в любом банке, где знают реквизиты для уплаты.

Кроме того, есть 3 способа оплатить транспортный налог через официальные сайты ведомств.

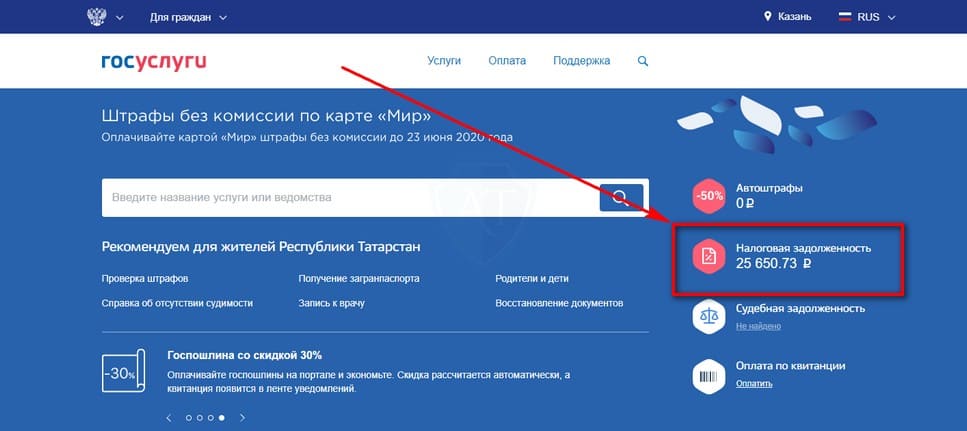

Через Госуслуги

Если вы зарегистрированы на портале и вводили данные вашего автомобиля в аккаунте, то уже на стартовой странице после входа в учётную запись сможете увидеть задолженность по налогам, вот такую:

Кликнув по этому блоку, вы можете оплатить транспортный налог онлайн. Либо перейдите для этого в соответствующую услугу.

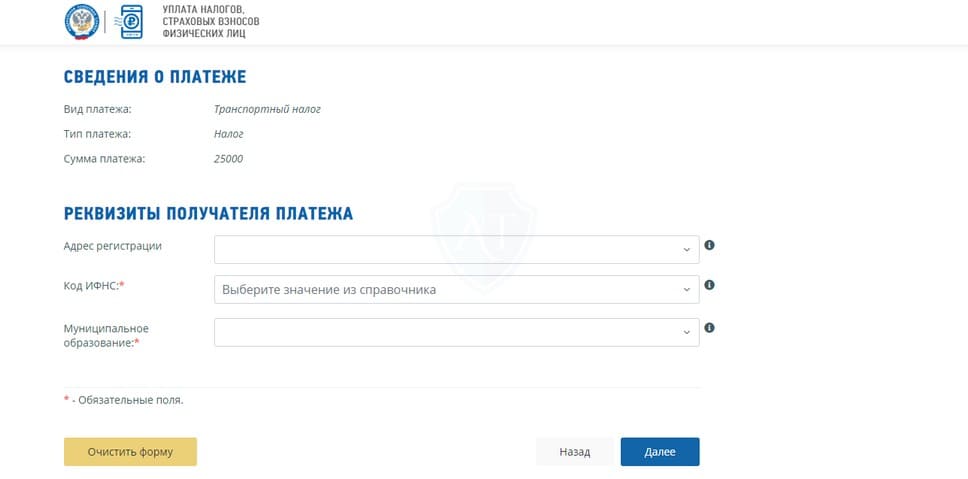

Через сайт налоговой

Через официальный сайт ФНС уплатить транспортный налог в 2019 году можно, либо зная УИН (он указывается только в платёжных документах), либо вручную заполнив специальную форму, где также сложности могут возникнуть только с тем, как узнать свою налоговую инспекцию. Но этот вопрос легко «гуглится» – можно ввести свой район и узнать номер инспекции ФНС.

Кому положены льготы?

Есть определённая категория лиц, имеющих право на льготы по транспортному налогу.

Обратите внимание, такие льготы предоставляются только после того, как вы поставите об этом в известность вашу налоговую. Для этого необходимо подать заявление установленной формы (1150063).

Скачать заявление утверждённой формы (формат PDF).

При подаче заявление не нужно прикладывать документы и подтверждать право на получение льгот – по закону это обязана сделать сама налоговая инспекция.

Итак, кому же положены послабления при оплате налога? Число таких лиц устанавливают опять же регионы самостоятельно. Но чаще всего их перечень одинаковый между большинством регионов.

Найти льготы в своём регионе вы также можете очень просто. Для этого выберите ваш в форме на официальном сайте ФНС Налог.рф, и вы увидите соответствующий правовой акт, который регулирует налоговое законодательство в 2019 году в вашем регионе. Поиском по этому закону вы и найдёте льготы вашего города.

Инвалидам

Инвалиды, в частности, имеют право на уменьшение транспортного налога в 2019 году, но не все. Вот кому они положены:

- инвалиды I и II группы, но не более чем за один автомобиль мощностью в зависимости от региона не более 100-200 лошадиных сил,

- этот же тип граждан более низких групп, но получившие инвалидность в боевых действиях – также за одну машину до 100-200 л.с.,

- законный опекун недееспособного инвалида с детства за одно авто мощностью не более 100-200 л.с.,

- родитель или опекун ребёнка.

Многодетным семьям

Один из родителей в многодетной семье (более 3 детей) имеет право на налоговую льготу, и здесь уже это чаще всего не зависит от мощности автомобиля.

Ещё кое-что полезное для Вас:Транспортный налог – последние новости и изменения 2019

Как мы уже упоминали в начале данной статьи, с января текущего года произошли существенные изменения в порядке уплаты ТН, и налоги нужно платить по новым законам. Перечислим все эти нововведения.

- В 2019 году платить транспортный налог нужно. Все новости, о которых вы услышите в контексте отмены ТН в этом году – неправда, миф. Инициативы по упразднению, действительно, были и неоднократные, но до вступления в силу не дошло.

- С 1 января 2019 года оплатить налог можно через МФЦ. Появилась техническая возможность перечисления средств через многофункциональные центры в бюджет РФ по налогам и сборам.

- Как мы уже рассказали в статье выше, теперь вы можете заплатить ТН авансовым платежом, и это относится теперь не только к юридическим лицам, для которых это обязанность, но и к физическим.

- Изначально система ПЛАТОН вводилась для компенсации повреждения дорог – то есть тут она пересекалась с транспортным налогом по целевому назначению. И потому размер последнего можно было уменьшить на уплаченные за ПЛАТОН средства. Но и это отменили с января текущего года.

- Изменилась утверждённая форма налогового уведомления о задолженности. Больше не будет платёжных документов, но реквизиты останутся. Хорошая новость и в том, что в новой форме есть штрих- и QR-код, который позволит просканировать её в банковских терминалах.

на отдых, связь и автомобили

Конец фарисейству. Примерно так можно обозвать то, что сейчас происходит. Минфин утвердил Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2020 — 2022 годы. И в нем предложил переименовать разношерстные сборы в налоги. То есть назвать наконец вещи своими именами. Но только бизнесу и всем нам от этого не легче.

НАГРУЗКА БУДЕТ РАСТИ

«Основные направления» — документ стратегический. В нем чиновники описывают, что в идеале должно происходить в налоговой и тарифной сфере, чтобы бюджет чувствовал себя хорошо. Документ находится в Госдуме. Его сейчас изучают депутаты. Эксперты и бизнес-сообщества это уже сделали. И пришли к печальному выводу.

— Целый ряд предложений указывает на рост фискальной (читай — налоговой. — Ред.) нагрузки на экономику. Минфин планирует продолжить индексацию акцизов и страховых взносов, перевести больше имущества на кадастровую стоимость, а также ввести новый туристический сбор, — сетуют в Институте комплексных стратегических исследований (ИКСИ).

В последние пять лет налоговая нагрузка в России постоянно растет. Почти каждый год появлялся какой-нибудь новый сбор: на дороги, капремонт, утилизацию машин или сортировку мусора. Все это время власти по-фарисейски объясняли, что мы не налоги повышаем, а сборы. Это, мол, совсем другое. А теперь выяснилось, что между ними можно поставить знак равенства.

— Половина этих поборов появилась сугубо с фискальной целью (чтобы повысить доходы бюджета. — Ред.), — говорит Аркадий Брызгалин, глава группы компаний «Налоги и финансовое право». — К примеру, экологический и утилизационный сбор идут напрямую в бюджет. Там они растворяются, а не идут на целевые расходы.

Другими словами, сбор на капремонт — это действительно не налог. Деньги собираются и копятся в специальном фонде, а потом выдаются тем, кому нужно подлатать ветшающий дом. А если средства идут в общий котел, то это самый настоящий налог. Хотя бизнесу и гражданам все равно. Если государство хочет забирать у нас больше денег, не важно, под каким соусом эта экспроприация происходит.

262 ОБЯЗАТЕЛЬНЫХ ПЛАТЕЖА И 60 КВАЗИ-НАЛОГОВ

Де-факто новых налогов у нас не появится. Просто часть сборов переименуют.

Как подсчитали в Счетной палате, всего в реестре федеральных источников доходов к неналоговым можно отнести 5479 записей. Если исключить штрафы, субсидии и субвенции, арендную плату и ряд других, то остается 262 обязательных платежа. И это только на федеральном уровне.

— Мы увидели, что 93 из них находятся в различных кодексах: в Гражданском — 61, в Водном — 7 и т.д. Еще 163 платежа – в федеральных законах. В целом по итогам анализа можно сказать, что у нас нет таких законов, которые бы чего-нибудь не устанавливали платить. И практически в каждом платеже выявлены те или иные недостатки, — считает аудитор Счетной палаты Сергей Штогрин.

Если объединить похожие сборы, то окажется, что в России 60 квази-налогов. И они никак не систематизированы. Теперь в Минфине решили наконец перевести их в Налоговый кодекс.

НОВЫЕ НАЛОГИ

Первыми статус налогов должны получить три вида сборов.

— Утилизационный. Его платят производители автомобилей.

— На доходы операторов связи. Они платят за использование частот и другой государственной инфраструктуры.

— Туристический. Его хотят ввести взамен курортного сбора и сделать обязательным для гостиниц по всей стране, а не только в пилотных регионах.

Бизнес-сообществам эта идея не очень нравится. В основном из-за того, что за неуплату налогов предполагается уголовная ответственность (тюремный срок), а за неуплату сбора — административная (только штраф). Но есть и некоторые плюсы.

— В целом это нормальная идея. Во-первых, налоги удобнее администрировать. Во-вторых, предполагается, что на уголовное преследование из-за неуплаты этих сборов наложат мораторий на 10 лет. В-третьих, если вы переплатили неналоговый платеж, вы его обратно не вернете. Такого механизма просто нет. Налоговые платежи тоже сложно вернуть, но можно, — говорит Аркадий Брызгалин. — Больше всего бизнес боится, что теперь бывшие сборы и новые налоги будут контролироваться налоговиками. А с ними не забалуешь.

В Счетной палате считают, что правительству не стоит торопиться с переименованием и выборочным включением отдельных сборов в Налоговый кодекс. Лучше сначала провести полную инвентаризацию квази-налогов, оценить их эффективность и оставить только те, что действительно нужны, а остальные отменить.

— Это очень важная тема, так как налоговое бремя на бизнес — бич нашего инвестиционного климата, — считает бывший министр финансов, а ныне председатель Счетной палаты Алексей Кудрин. — Здесь нужно действовать осторожно, так как многие платежи имеют значение и важно правильно определить, от чего можно отказаться, а что должно остаться. Это сложная, системная, детальная, тщательная работа.

КСТАТИ

О том, что сейчас происходит с российской экономикой, кто там сейчас дергает за ниточки, зарабатывая на нас миллиарды и каких новых налогов и платежей ждать от родного правительства, в своих авторских подкастах на Радио «Комсомольская правда» рассказывают народные экономисты Михаил Делягин и Никита Кричевский.

Если вы пользуетесь Apple Podcasts, на Михаила Делягина вы можете подписаться здесь, а на Никиту Кричевского тут.

Если вам больше нравится Google Podcasts, то для подписки на Никиту Кричевского нажмите здесь, а для подписки на Делягина — тут и слушайте, когда удобно!

ЧИТАЙТЕ ТАКЖЕ

Путин поручил правительству задуматься о мотивации классных руководителей в школах

Доплата за классное руководство в большинстве российских регионов для учителей не осуществляется (подробнее)

на отдых, связь и автомобили

Конец фарисейству. Примерно так можно обозвать то, что сейчас происходит. Минфин утвердил Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2020 — 2022 годы. И в нем предложил переименовать разношерстные сборы в налоги. То есть назвать наконец вещи своими именами. Но только бизнесу и всем нам от этого не легче.

НАГРУЗКА БУДЕТ РАСТИ

«Основные направления» — документ стратегический. В нем чиновники описывают, что в идеале должно происходить в налоговой и тарифной сфере, чтобы бюджет чувствовал себя хорошо. Документ находится в Госдуме. Его сейчас изучают депутаты. Эксперты и бизнес-сообщества это уже сделали. И пришли к печальному выводу.

— Целый ряд предложений указывает на рост фискальной (читай — налоговой. — Ред.) нагрузки на экономику. Минфин планирует продолжить индексацию акцизов и страховых взносов, перевести больше имущества на кадастровую стоимость, а также ввести новый туристический сбор, — сетуют в Институте комплексных стратегических исследований (ИКСИ).

В последние пять лет налоговая нагрузка в России постоянно растет. Почти каждый год появлялся какой-нибудь новый сбор: на дороги, капремонт, утилизацию машин или сортировку мусора. Все это время власти по-фарисейски объясняли, что мы не налоги повышаем, а сборы. Это, мол, совсем другое. А теперь выяснилось, что между ними можно поставить знак равенства.

— Половина этих поборов появилась сугубо с фискальной целью (чтобы повысить доходы бюджета. — Ред.), — говорит Аркадий Брызгалин, глава группы компаний «Налоги и финансовое право». — К примеру, экологический и утилизационный сбор идут напрямую в бюджет. Там они растворяются, а не идут на целевые расходы.

Другими словами, сбор на капремонт — это действительно не налог. Деньги собираются и копятся в специальном фонде, а потом выдаются тем, кому нужно подлатать ветшающий дом. А если средства идут в общий котел, то это самый настоящий налог. Хотя бизнесу и гражданам все равно. Если государство хочет забирать у нас больше денег, не важно, под каким соусом эта экспроприация происходит.

262 ОБЯЗАТЕЛЬНЫХ ПЛАТЕЖА И 60 КВАЗИ-НАЛОГОВ

Де-факто новых налогов у нас не появится. Просто часть сборов переименуют.

Как подсчитали в Счетной палате, всего в реестре федеральных источников доходов к неналоговым можно отнести 5479 записей. Если исключить штрафы, субсидии и субвенции, арендную плату и ряд других, то остается 262 обязательных платежа. И это только на федеральном уровне.

— Мы увидели, что 93 из них находятся в различных кодексах: в Гражданском — 61, в Водном — 7 и т.д. Еще 163 платежа – в федеральных законах. В целом по итогам анализа можно сказать, что у нас нет таких законов, которые бы чего-нибудь не устанавливали платить. И практически в каждом платеже выявлены те или иные недостатки, — считает аудитор Счетной палаты Сергей Штогрин.

Если объединить похожие сборы, то окажется, что в России 60 квази-налогов. И они никак не систематизированы. Теперь в Минфине решили наконец перевести их в Налоговый кодекс.

НОВЫЕ НАЛОГИ

Первыми статус налогов должны получить три вида сборов.

— Утилизационный. Его платят производители автомобилей.

— На доходы операторов связи. Они платят за использование частот и другой государственной инфраструктуры.

— Туристический. Его хотят ввести взамен курортного сбора и сделать обязательным для гостиниц по всей стране, а не только в пилотных регионах.

Бизнес-сообществам эта идея не очень нравится. В основном из-за того, что за неуплату налогов предполагается уголовная ответственность (тюремный срок), а за неуплату сбора — административная (только штраф). Но есть и некоторые плюсы.

— В целом это нормальная идея. Во-первых, налоги удобнее администрировать. Во-вторых, предполагается, что на уголовное преследование из-за неуплаты этих сборов наложат мораторий на 10 лет. В-третьих, если вы переплатили неналоговый платеж, вы его обратно не вернете. Такого механизма просто нет. Налоговые платежи тоже сложно вернуть, но можно, — говорит Аркадий Брызгалин. — Больше всего бизнес боится, что теперь бывшие сборы и новые налоги будут контролироваться налоговиками. А с ними не забалуешь.

В Счетной палате считают, что правительству не стоит торопиться с переименованием и выборочным включением отдельных сборов в Налоговый кодекс. Лучше сначала провести полную инвентаризацию квази-налогов, оценить их эффективность и оставить только те, что действительно нужны, а остальные отменить.

— Это очень важная тема, так как налоговое бремя на бизнес — бич нашего инвестиционного климата, — считает бывший министр финансов, а ныне председатель Счетной палаты Алексей Кудрин. — Здесь нужно действовать осторожно, так как многие платежи имеют значение и важно правильно определить, от чего можно отказаться, а что должно остаться. Это сложная, системная, детальная, тщательная работа.

КСТАТИ

О том, что сейчас происходит с российской экономикой, кто там сейчас дергает за ниточки, зарабатывая на нас миллиарды и каких новых налогов и платежей ждать от родного правительства, в своих авторских подкастах на Радио «Комсомольская правда» рассказывают народные экономисты Михаил Делягин и Никита Кричевский.

Если вы пользуетесь Apple Podcasts, на Михаила Делягина вы можете подписаться здесь, а на Никиту Кричевского тут.

Если вам больше нравится Google Podcasts, то для подписки на Никиту Кричевского нажмите здесь, а для подписки на Делягина — тут и слушайте, когда удобно!

ЧИТАЙТЕ ТАКЖЕ

Путин поручил правительству задуматься о мотивации классных руководителей в школах

Доплата за классное руководство в большинстве российских регионов для учителей не осуществляется (подробнее)

на отдых, связь и автомобили

Конец фарисейству. Примерно так можно обозвать то, что сейчас происходит. Минфин утвердил Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2020 — 2022 годы. И в нем предложил переименовать разношерстные сборы в налоги. То есть назвать наконец вещи своими именами. Но только бизнесу и всем нам от этого не легче.

НАГРУЗКА БУДЕТ РАСТИ

«Основные направления» — документ стратегический. В нем чиновники описывают, что в идеале должно происходить в налоговой и тарифной сфере, чтобы бюджет чувствовал себя хорошо. Документ находится в Госдуме. Его сейчас изучают депутаты. Эксперты и бизнес-сообщества это уже сделали. И пришли к печальному выводу.

— Целый ряд предложений указывает на рост фискальной (читай — налоговой. — Ред.) нагрузки на экономику. Минфин планирует продолжить индексацию акцизов и страховых взносов, перевести больше имущества на кадастровую стоимость, а также ввести новый туристический сбор, — сетуют в Институте комплексных стратегических исследований (ИКСИ).

В последние пять лет налоговая нагрузка в России постоянно растет. Почти каждый год появлялся какой-нибудь новый сбор: на дороги, капремонт, утилизацию машин или сортировку мусора. Все это время власти по-фарисейски объясняли, что мы не налоги повышаем, а сборы. Это, мол, совсем другое. А теперь выяснилось, что между ними можно поставить знак равенства.

— Половина этих поборов появилась сугубо с фискальной целью (чтобы повысить доходы бюджета. — Ред.), — говорит Аркадий Брызгалин, глава группы компаний «Налоги и финансовое право». — К примеру, экологический и утилизационный сбор идут напрямую в бюджет. Там они растворяются, а не идут на целевые расходы.

Другими словами, сбор на капремонт — это действительно не налог. Деньги собираются и копятся в специальном фонде, а потом выдаются тем, кому нужно подлатать ветшающий дом. А если средства идут в общий котел, то это самый настоящий налог. Хотя бизнесу и гражданам все равно. Если государство хочет забирать у нас больше денег, не важно, под каким соусом эта экспроприация происходит.

262 ОБЯЗАТЕЛЬНЫХ ПЛАТЕЖА И 60 КВАЗИ-НАЛОГОВ

Де-факто новых налогов у нас не появится. Просто часть сборов переименуют.

Как подсчитали в Счетной палате, всего в реестре федеральных источников доходов к неналоговым можно отнести 5479 записей. Если исключить штрафы, субсидии и субвенции, арендную плату и ряд других, то остается 262 обязательных платежа. И это только на федеральном уровне.

— Мы увидели, что 93 из них находятся в различных кодексах: в Гражданском — 61, в Водном — 7 и т.д. Еще 163 платежа – в федеральных законах. В целом по итогам анализа можно сказать, что у нас нет таких законов, которые бы чего-нибудь не устанавливали платить. И практически в каждом платеже выявлены те или иные недостатки, — считает аудитор Счетной палаты Сергей Штогрин.

Если объединить похожие сборы, то окажется, что в России 60 квази-налогов. И они никак не систематизированы. Теперь в Минфине решили наконец перевести их в Налоговый кодекс.

НОВЫЕ НАЛОГИ

Первыми статус налогов должны получить три вида сборов.

— Утилизационный. Его платят производители автомобилей.

— На доходы операторов связи. Они платят за использование частот и другой государственной инфраструктуры.

— Туристический. Его хотят ввести взамен курортного сбора и сделать обязательным для гостиниц по всей стране, а не только в пилотных регионах.

Бизнес-сообществам эта идея не очень нравится. В основном из-за того, что за неуплату налогов предполагается уголовная ответственность (тюремный срок), а за неуплату сбора — административная (только штраф). Но есть и некоторые плюсы.

— В целом это нормальная идея. Во-первых, налоги удобнее администрировать. Во-вторых, предполагается, что на уголовное преследование из-за неуплаты этих сборов наложат мораторий на 10 лет. В-третьих, если вы переплатили неналоговый платеж, вы его обратно не вернете. Такого механизма просто нет. Налоговые платежи тоже сложно вернуть, но можно, — говорит Аркадий Брызгалин. — Больше всего бизнес боится, что теперь бывшие сборы и новые налоги будут контролироваться налоговиками. А с ними не забалуешь.

В Счетной палате считают, что правительству не стоит торопиться с переименованием и выборочным включением отдельных сборов в Налоговый кодекс. Лучше сначала провести полную инвентаризацию квази-налогов, оценить их эффективность и оставить только те, что действительно нужны, а остальные отменить.

— Это очень важная тема, так как налоговое бремя на бизнес — бич нашего инвестиционного климата, — считает бывший министр финансов, а ныне председатель Счетной палаты Алексей Кудрин. — Здесь нужно действовать осторожно, так как многие платежи имеют значение и важно правильно определить, от чего можно отказаться, а что должно остаться. Это сложная, системная, детальная, тщательная работа.

КСТАТИ

О том, что сейчас происходит с российской экономикой, кто там сейчас дергает за ниточки, зарабатывая на нас миллиарды и каких новых налогов и платежей ждать от родного правительства, в своих авторских подкастах на Радио «Комсомольская правда» рассказывают народные экономисты Михаил Делягин и Никита Кричевский.

Если вы пользуетесь Apple Podcasts, на Михаила Делягина вы можете подписаться здесь, а на Никиту Кричевского тут.

Если вам больше нравится Google Podcasts, то для подписки на Никиту Кричевского нажмите здесь, а для подписки на Делягина — тут и слушайте, когда удобно!

ЧИТАЙТЕ ТАКЖЕ

Путин поручил правительству задуматься о мотивации классных руководителей в школах

Доплата за классное руководство в большинстве российских регионов для учителей не осуществляется (подробнее)